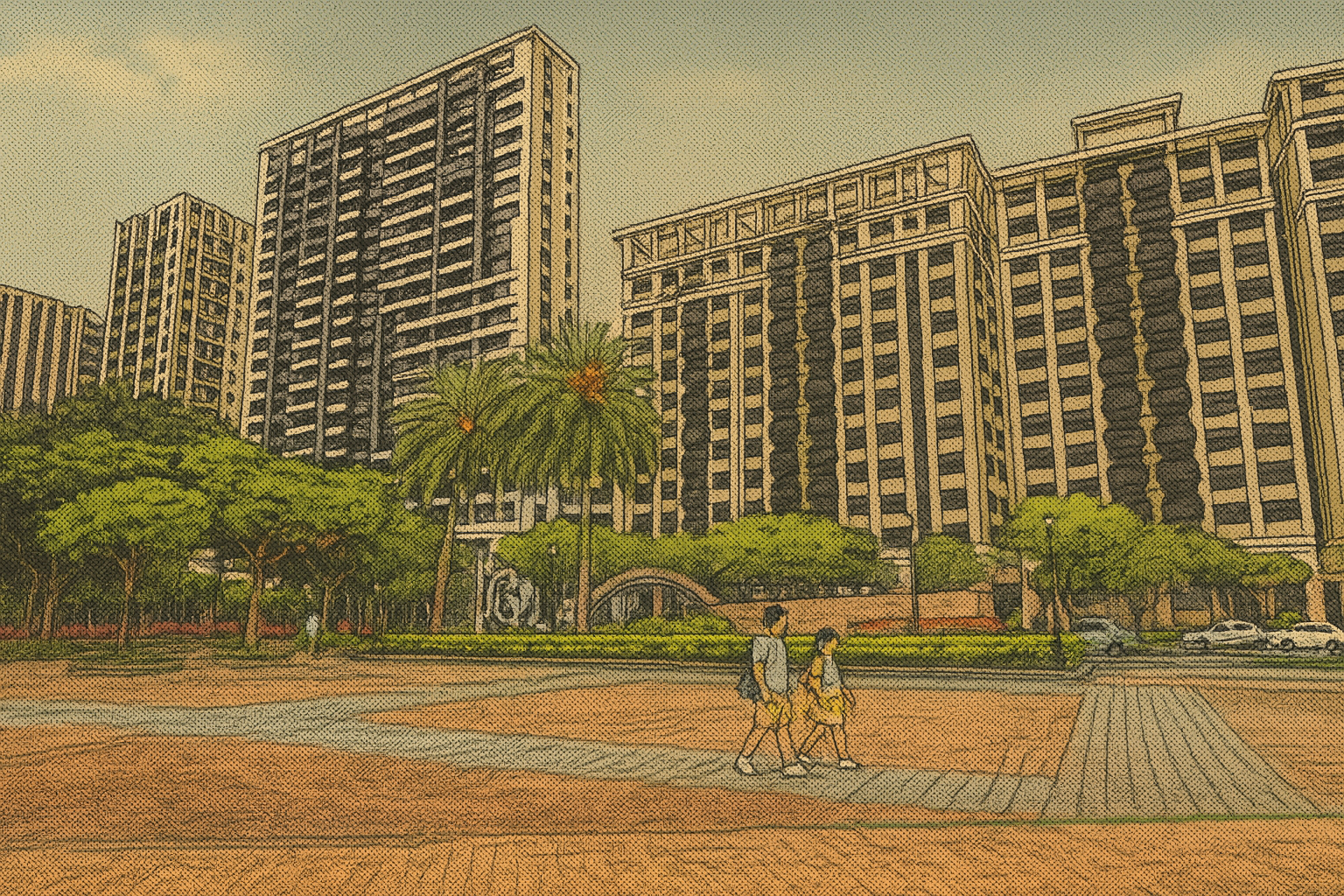

在房市需求下滑、房價仍高的情況下,台灣銀行業面臨房貸風險升高的挑戰。然而,根據中華信用評等(Taiwan Ratings)近期的報告,多數銀行擁有良好的資本緩衝與風險控管機制,即使面對房市價格修正,整體風險仍屬可控範圍。

中華信評副首席分析師何思嫻指出,儘管外部經濟壓力可能導致信用損失增加,但台灣銀行業的資本緩衝良好,有助於因應不確定性。截至2025年,台灣銀行資產品質仍可維持強韌,授信成本雖略微上升,但仍低於亞太同業水準。

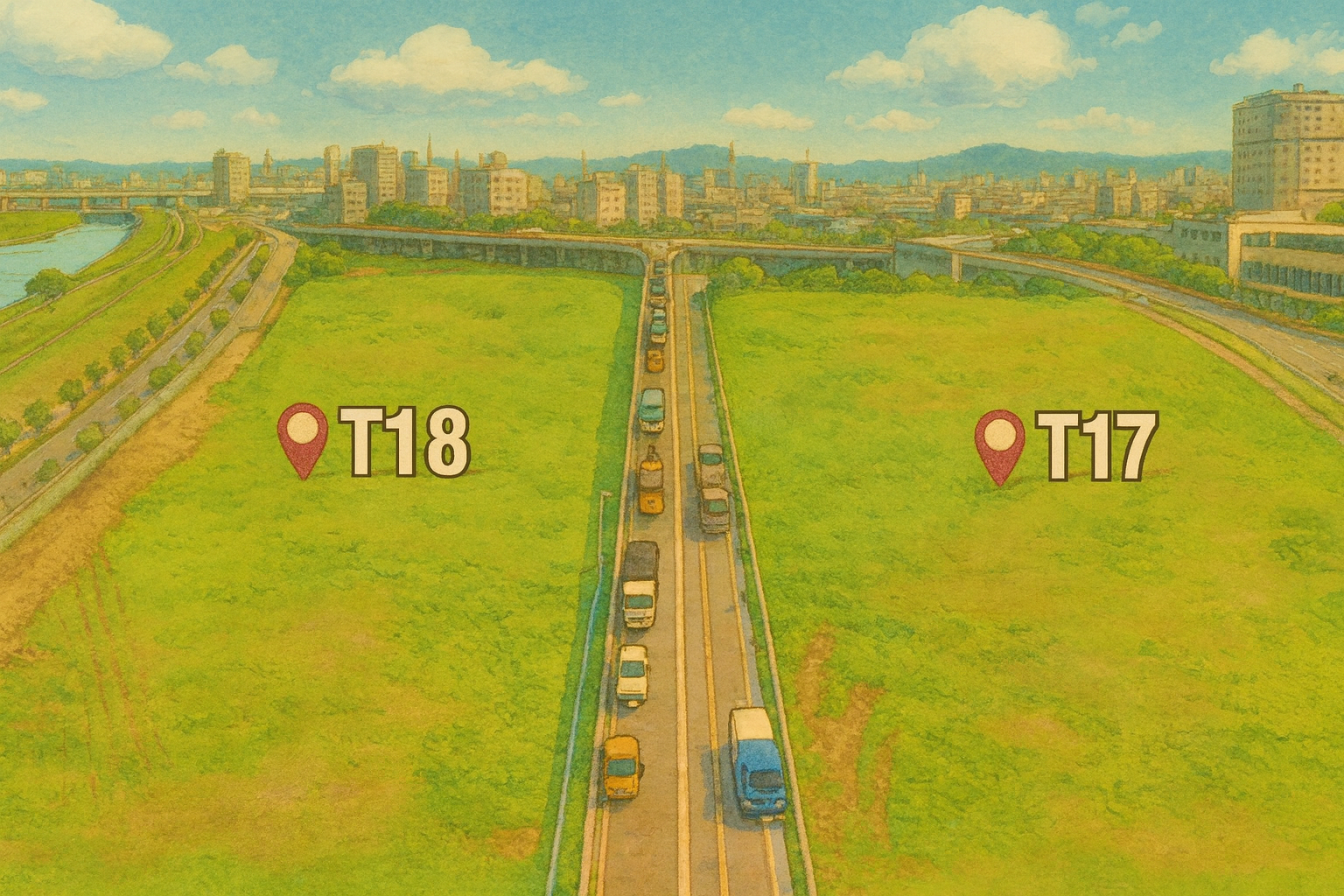

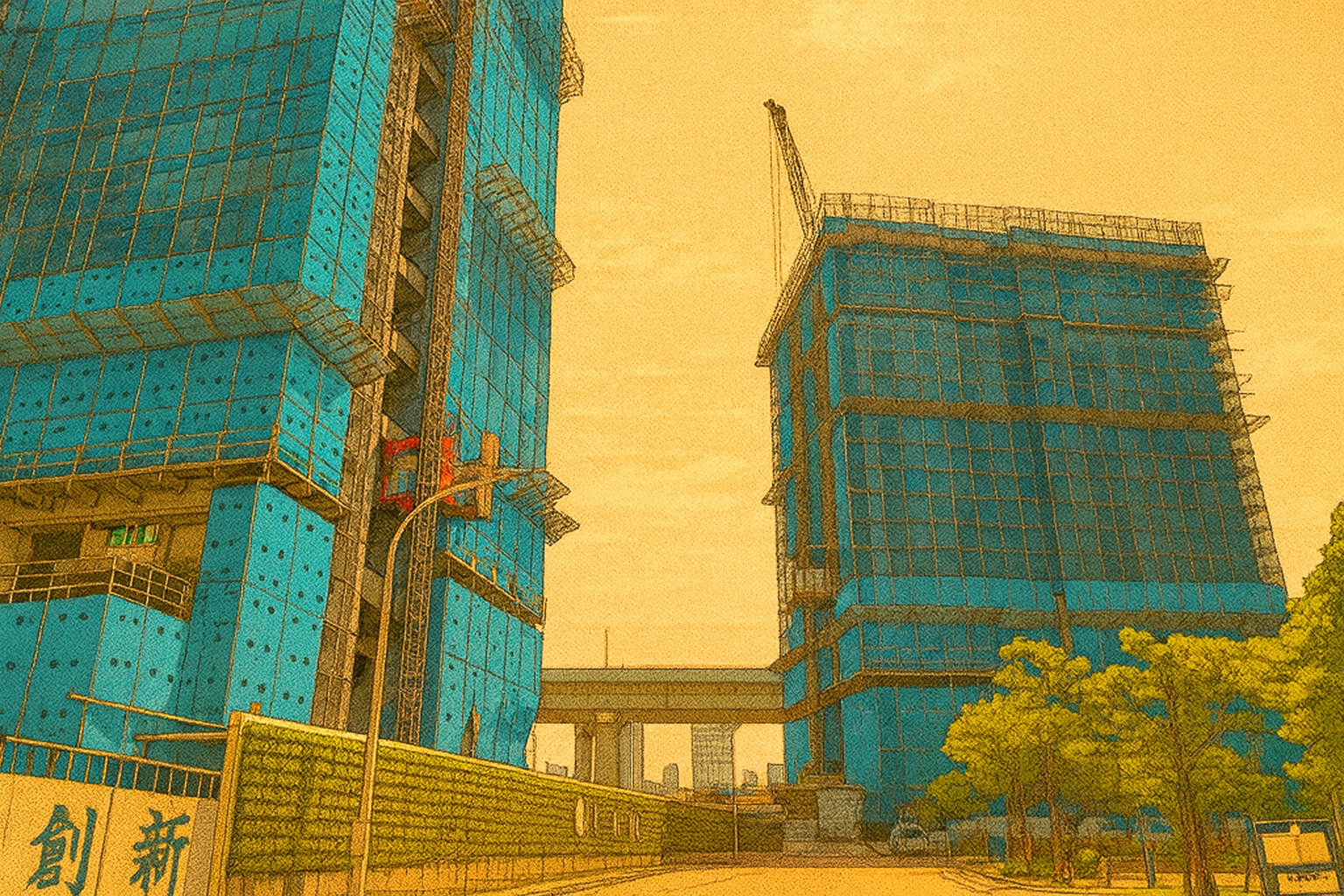

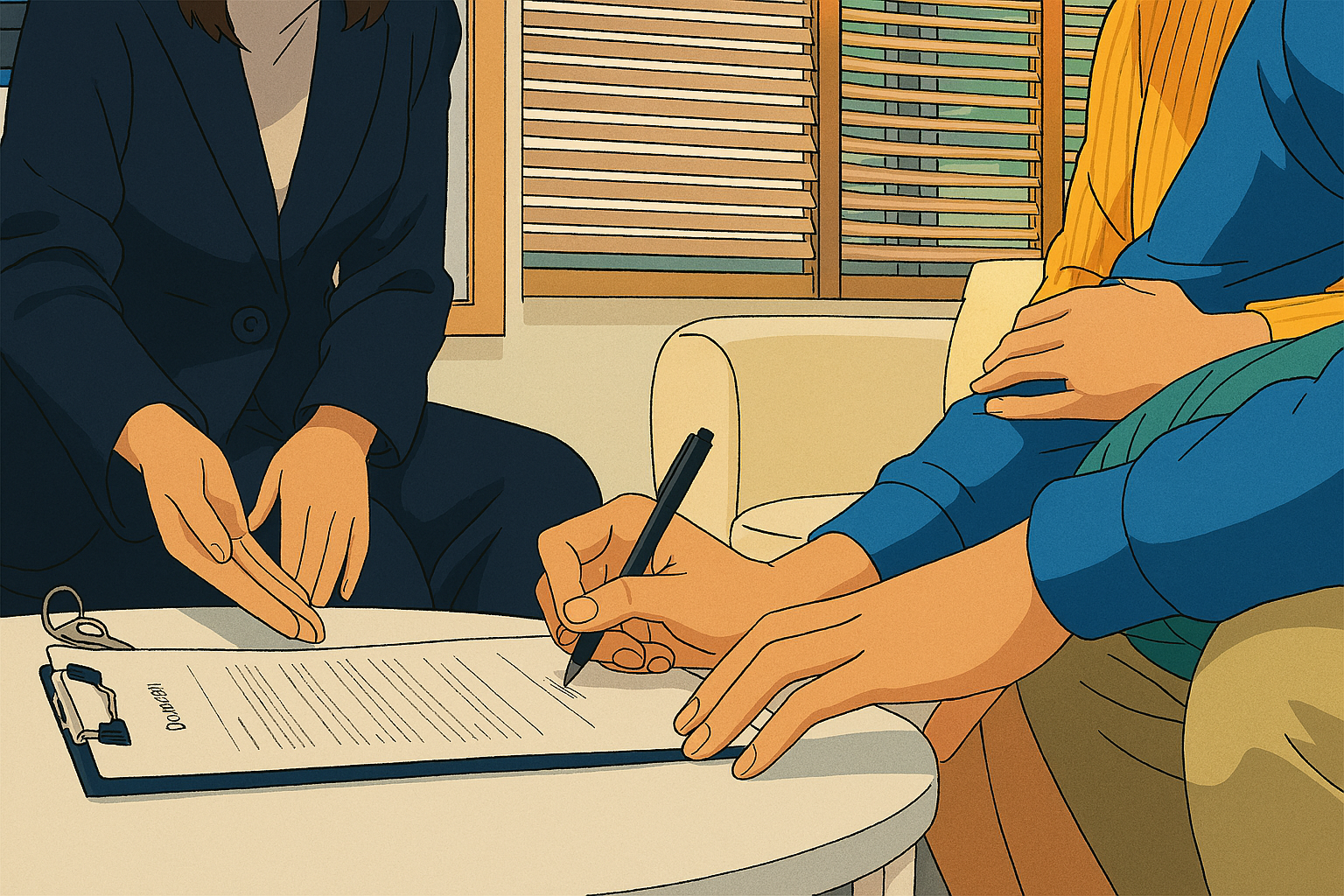

根據報告,2024年在新青安貸款帶動下,房貸年成長率達10.4%。然而,受到主管機關加強不動產授信監理的影響,銀行房貸動能可望趨緩,成長速度將回歸審慎。銀行在不動產授信占整體放款約三分之一,貸放成數偏低,加上備抵準備充分,即使面對壓力情境,如房貸不良貸款(NPL)升至2%、土建融(購地貸款與建築興建工程貸款)NPL升至6%,合併授信損失仍將低於25個基本點,銀行業核心獲利仍有能力吸收風險。

然而,報告也提醒,若房市進一步修正,部分中小型銀行或房貸集中度高於平均者,可能面臨獲利與資本壓力。因此,銀行業者需持續強化風險控管,以維持資本與獲利的穩定性。

以下為中華信評對台灣銀行業房貸風險的壓力測試情境摘要:

| 測試項目 | 壓力情境參數 | 評估結果 |

|---|---|---|

| 房貸不良貸款率(NPL) | 升至2% | 合併授信損失低於25個基本點 |

| 土建融不良貸款率(NPL) | 升至6% | 合併授信損失低於25個基本點 |

| 房貸平均貸放成數(LTV) | 維持在55%至60%之間 | 提供良好緩衝空間 |

| 不動產授信占整體放款比例 | 約三分之一 | 風險集中度可控 |

| 信用損失準備金提列比例 | 房貸與不動產放款1.5% | 高於其他放款1%的一般準備金 |

整體而言,儘管面臨房市波動的挑戰,台灣銀行業憑藉穩健的資本結構與風險管理,仍具備應對潛在風險的能力。未來,銀行業者需持續關注房市動向,並調整策略以維持財務穩定。