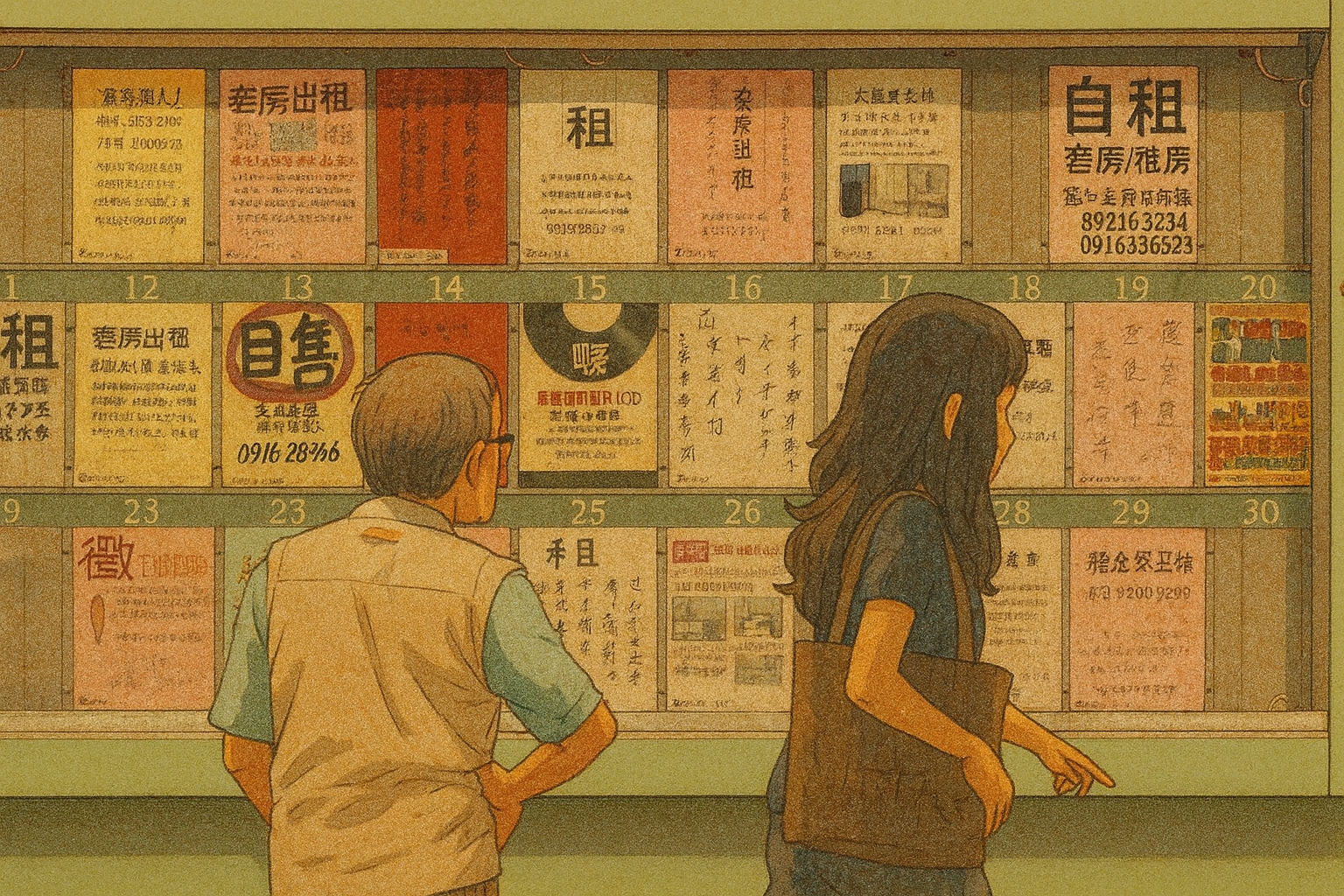

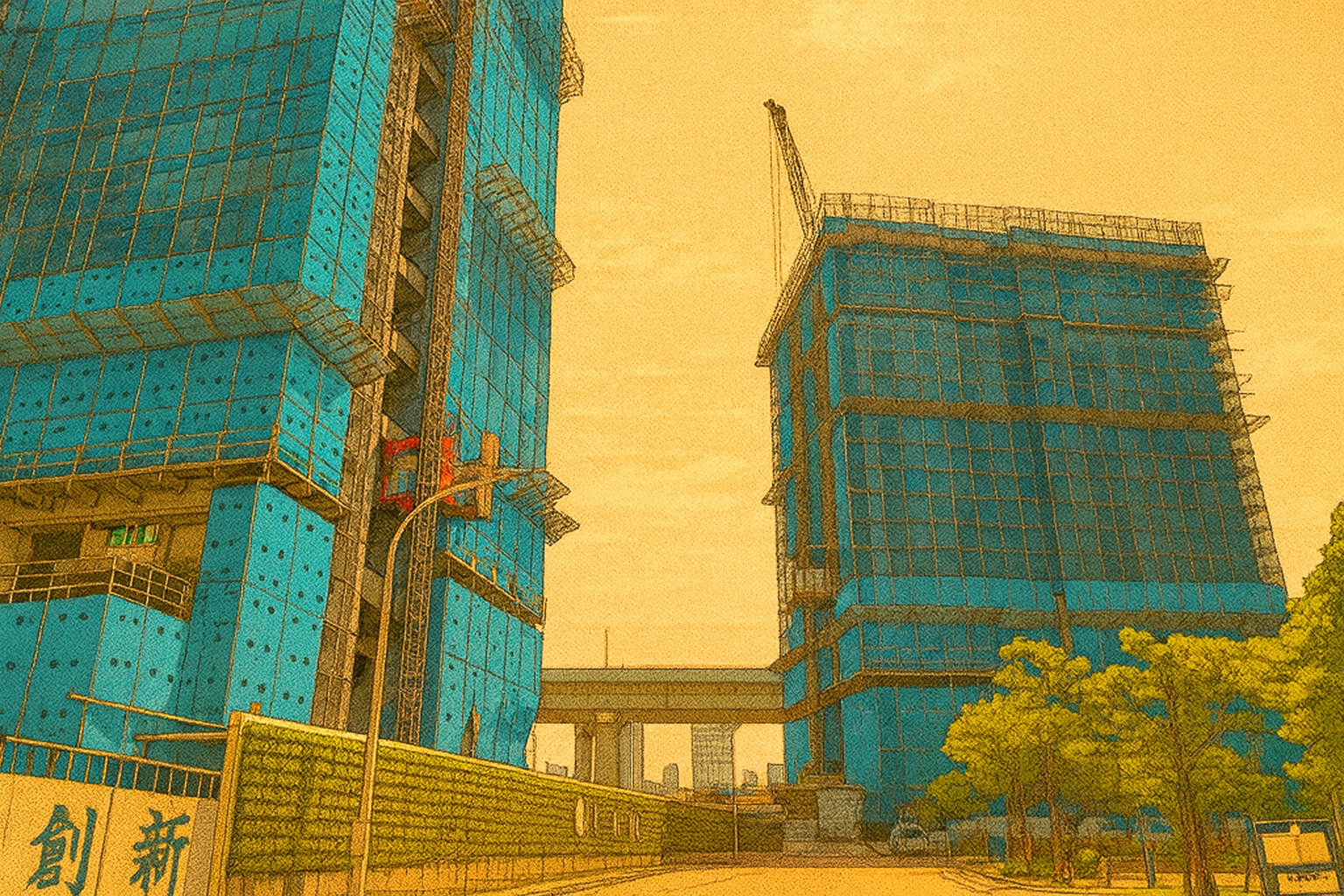

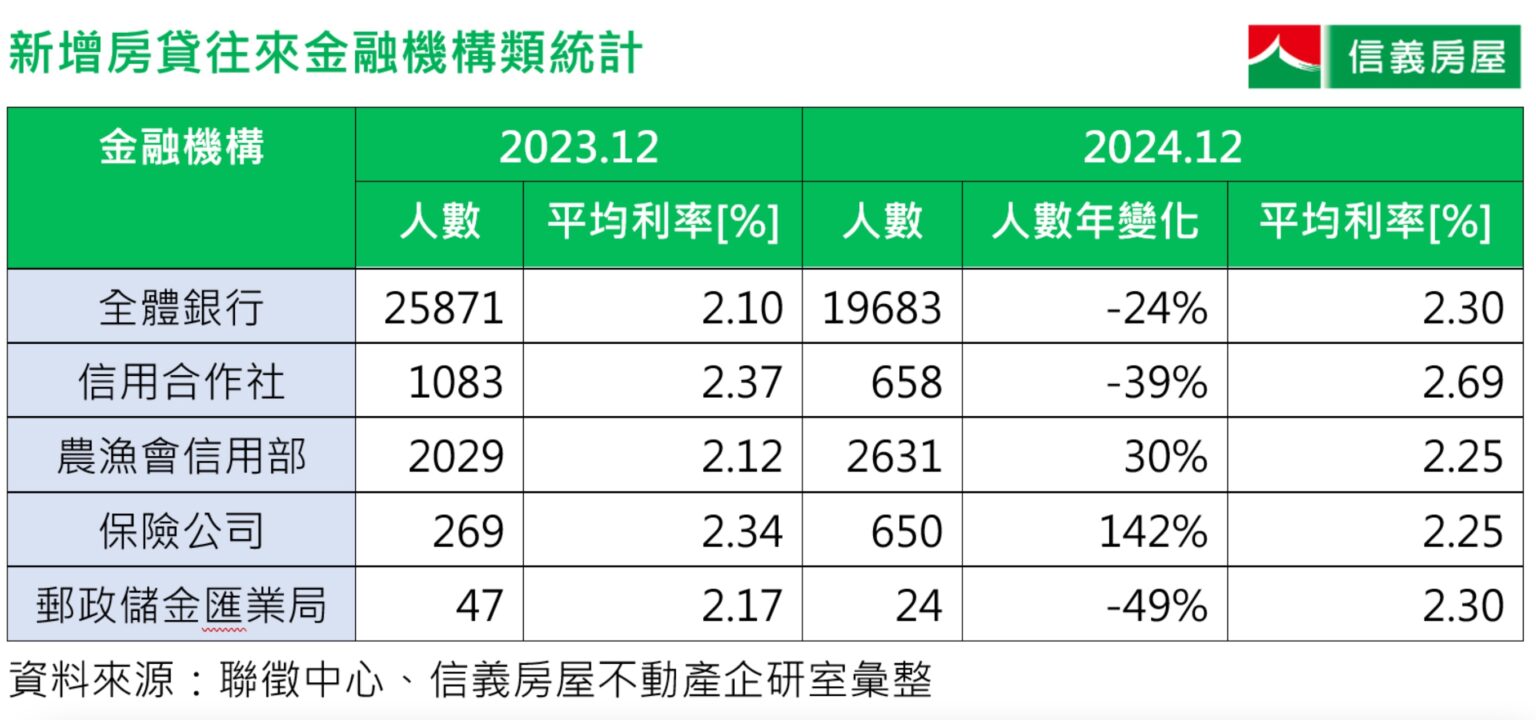

隨著央行第七波信用管制發酵與銀行房貸門檻提高,2023年下半年起市場出現結構性轉變。根據聯徵中心最新數據顯示,非銀行體系房貸業務正以驚人速度成長,農漁會信用部與保險公司全年房貸新增人數分別年增30%與142%,成為房市資金緊縮下的意外贏家。

▍銀行體系限縮 資金缺口轉向填補

聯徵中心12月統計顯示,全體銀行房貸新增人數僅1.97萬人,較去年同期大幅衰退24%。反觀同期農漁會信用部新增2,631件房貸申請,年增率達30%;保險公司更以650件創下142%的驚人增幅。值得注意的是,非銀行機構平均房貸利率2.25%低於銀行體系的2.3%,形成「利率更低、審核更彈性」的雙重優勢。

| 金融機構類型 | 2023年12月新增房貸人數 | 年增率 | 平均利率(2024年底) |

|---|---|---|---|

| 全體銀行 | 19,700人 | -24% | 2.30% |

| 農漁會信用部 | 2,631人 | +30% | 2.25% |

| 保險公司 | 650人 | +142% | 2.25% |

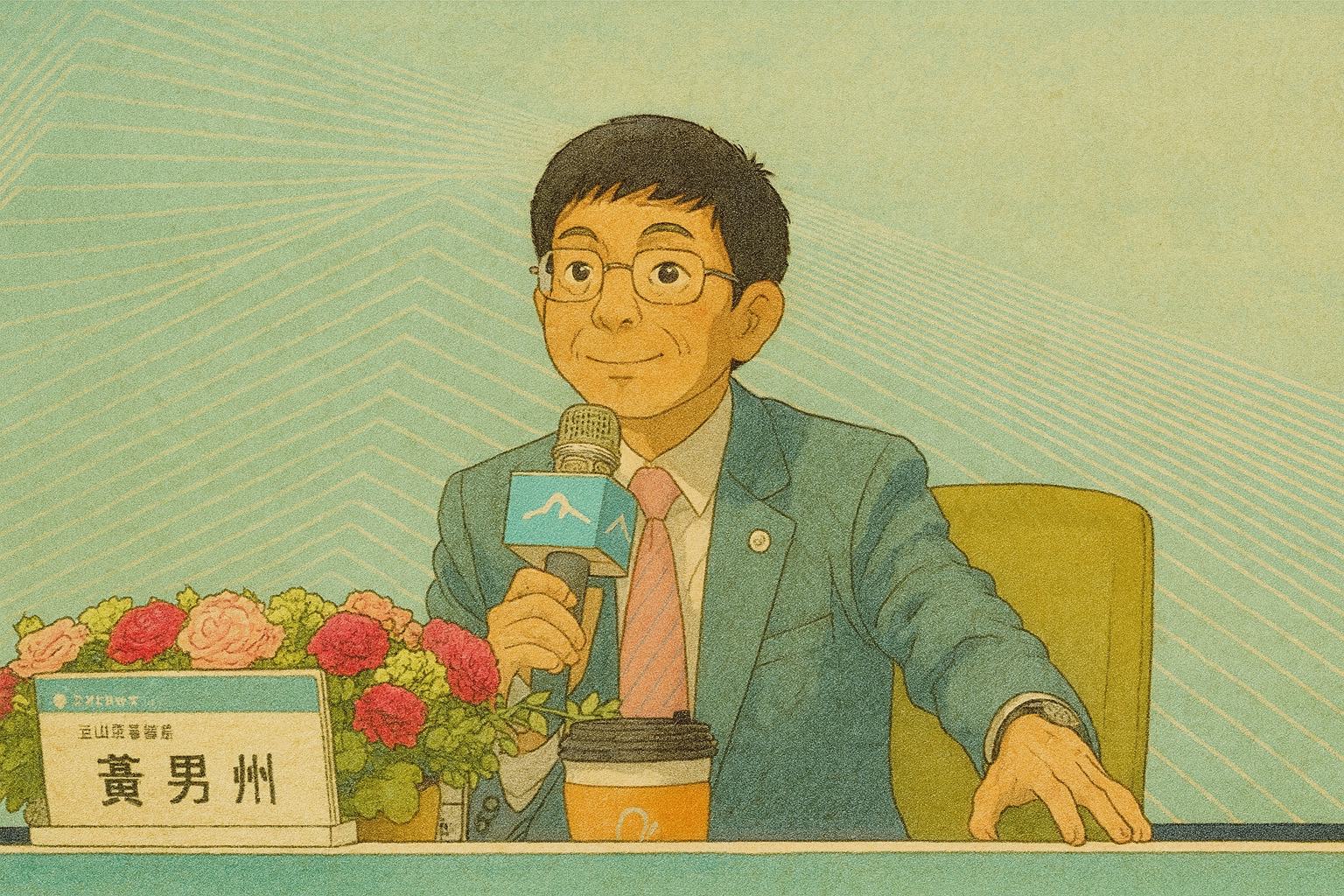

▍保險業重返戰場 利率倒掛藏玄機

信義房屋不動產企研室專案經理曾敬德分析,保險公司自2022年逐步退出房貸市場後,近期受惠「利差擴大」與「銀行限貸」雙重因素強勢回歸。他特別指出:「儘管保險公司資金成本高於銀行,但透過精算特定客群風險,反而能提供更具競爭力的利率方案。」

▍銀行緊縮效應擴大 首購族利率破2.5%

央行最新數據揭露,2024年底至2025年初五大銀行新承作首購房貸利率已攀升至2.53%,較管制前上升逾0.3個百分點。銀行業者私下透露,目前房貸審核不僅加強財力證明要求,針對第二屋貸款成數更從7成降至6成,部分案件甚至需排隊3個月以上等待資金額度。

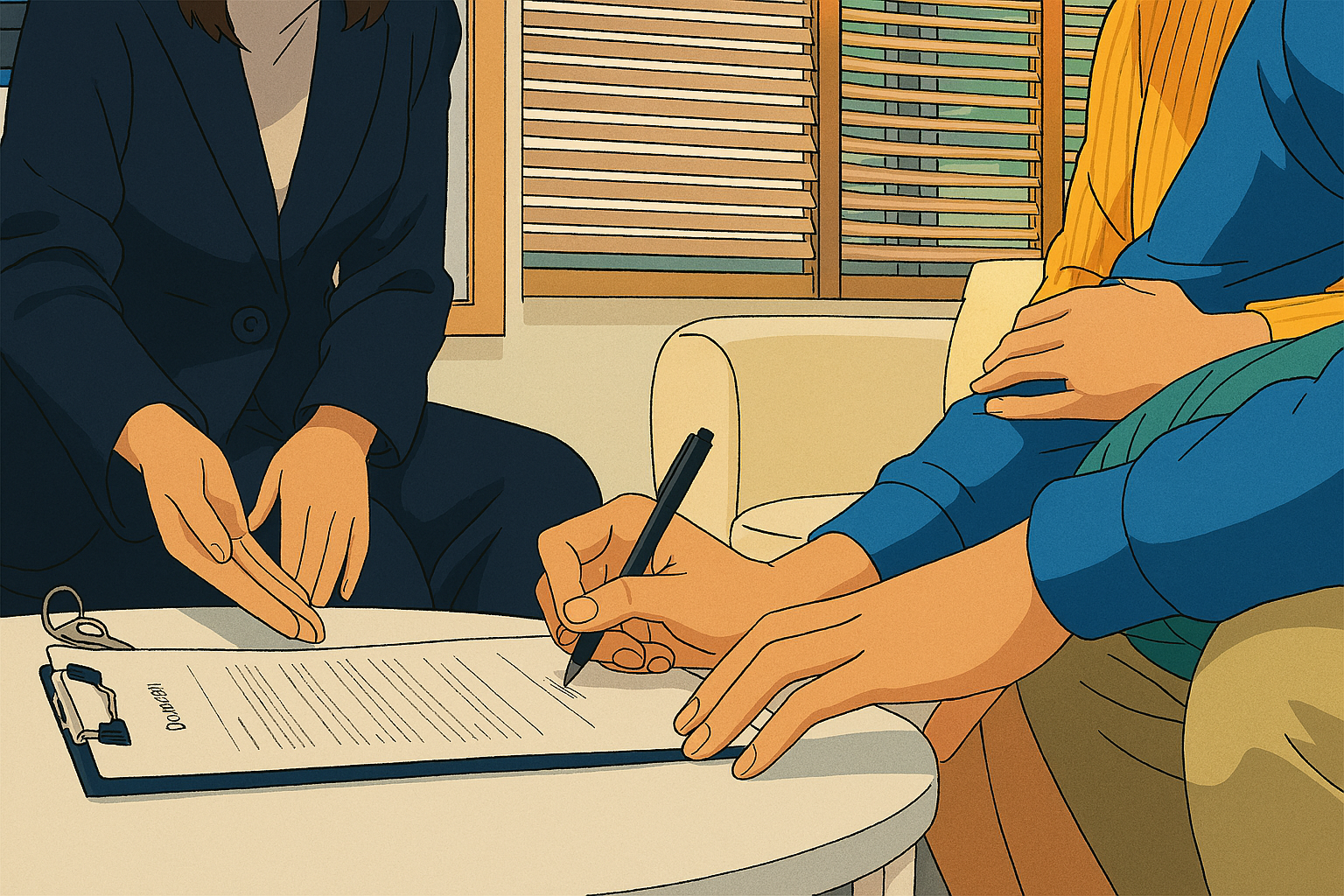

▍專家建議:多管道比較成必修課

曾敬德建議購屋族可採取「三維度比價策略」:

- 跨機構比較:善用農漁會區域性優勢與保險公司彈性方案

- 數位金融工具:透過純網銀即時試算功能掌握利率波動

- 分階段規劃:先以較高成數取得貸款,待寬限期後再轉貸優化條件

市場人士預估,2024年非銀行體系房貸市占率可能突破15%歷史新高,這場「正規軍vs.游擊隊」的資金大戰,正悄然改寫台灣房貸市場版圖。