作者:鉅軒代書

近年來預售市場流行一招:把原本要一次到位的自備款拆成「建商分期」、「公司無息貸款」,以「月付幾萬、輕鬆成家」的話術吸引年輕首購族。表面看來像是建商讓利、減輕負擔,但這張看似柔情的優惠單,其實暗藏財務風暴——一不小心,交屋後可能面臨「雙重還款」或是補足銀行貸款差額的高額壓力。

下面幫你把關,拆解運作方式、潛在風險,並給出購屋前必做的 7 個檢查清單。

這不是銀行貸款,是建商把自備款變成分期帳款

建商分期(或稱公司無息貸款)主要目的,是讓購屋者在預售或交屋前/後,不必一次支付全部自備款(訂金、簽約款、開工款、交屋款等),改由建商接受分期還款。重點是:這不是銀行長期房貸,而是建商短期(通常 1–2 年)內要求償還的應收帳款 —— 本質上更接近「私人短期貸款」。

建商分期如何運作(常見流程)

- 預售階段先付訂金+簽約款,通常需先備 20%–30% 作為自備款。

- 建商允許工程期間分階段繳款(地下室、上樑、完工等)。

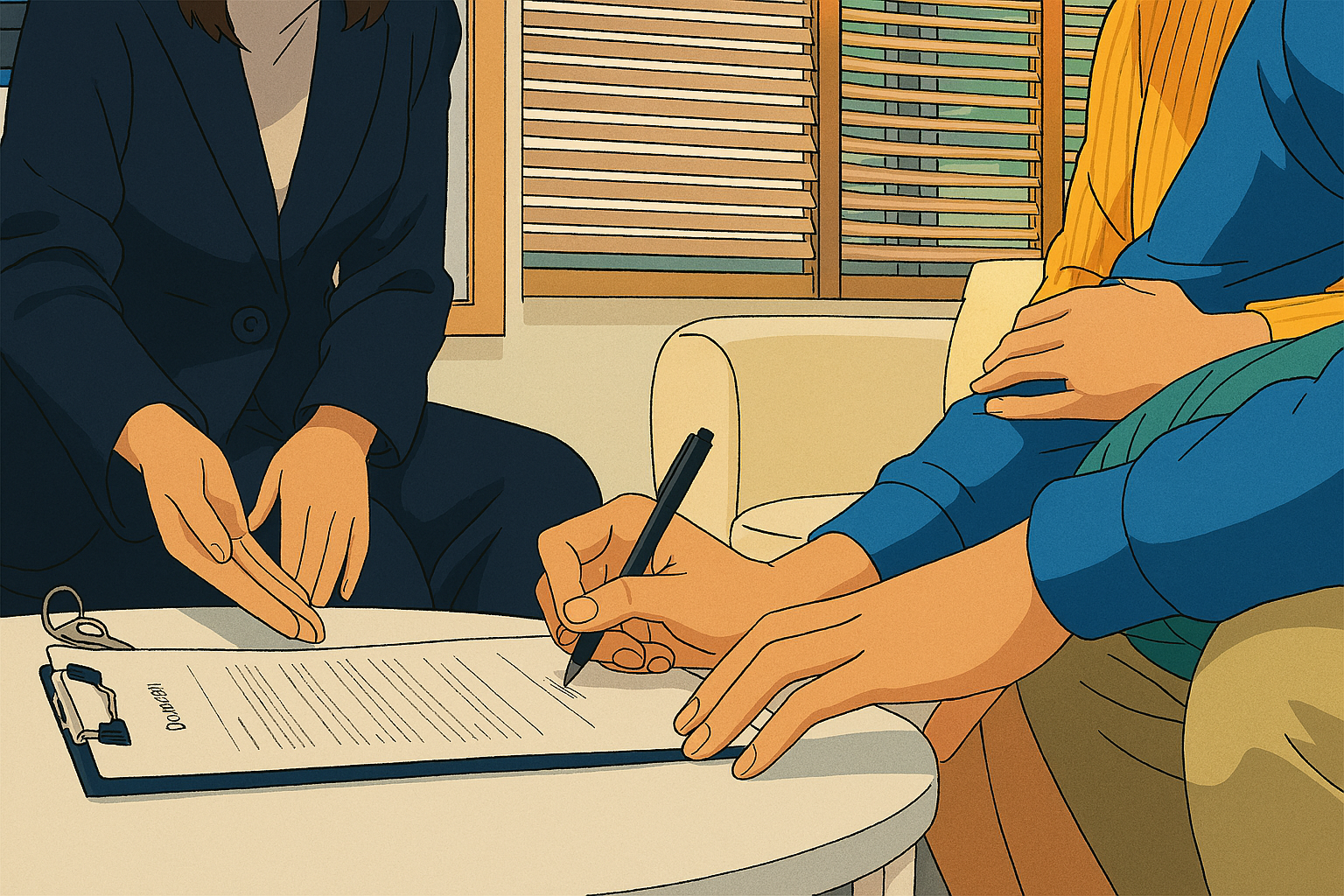

- 若自備款仍不足,建商提供「分期無息貸款」,買方可能需開本票/支票做擔保,約定交屋前或交屋後 1–2 年內分期還款。

- 交屋時,買方向銀行申請房貸;銀行撥款後買方開始每月償還銀行貸款,但若仍有未還清的建商分期款,就會與銀行貸款同時成為還款負擔。

真實數字示例

假設總價 1,000 萬元、自備款 30%(300 萬):

- 預付(訂金+簽約+開工):200 萬

-

交屋款 100 萬 → 建商提供「交屋款無息分期」,例如分 24 個月償還,每月約 4.16 萬元。

交屋後你可能同時背負銀行房貸月付 + 每月對建商的分期款,現金流壓力瞬間放大。

優點

- 減輕購屋初期現金壓力,讓首購族更快下定決心。

- 有些大型建商推出時,的確能幫消費者度過銀行審核與市場氛圍低迷的尷尬期。

主要風險

- 雙重還款壓力:交屋後同時面臨銀行貸款 + 建商分期,月付總額可能超出預期。

- 貸款成數風險:交屋時銀行核貸成數若低於預期,你得補足差額;若尚有建商分期未清,財務空窗更大。

- 影響信用與法律風險:雖然分期款未必會上聯徵,但開立大量本票或逾期未繳,可能引發法律追索或影響日後金融往來。

- 價格包含成本:所謂「無息」,利息成本可能已轉嫁到房價中,實際並非完全免費。

你該問建商的 6 個現場問題

- 分期期限(幾年)與每月應繳金額是多少?

- 是否需開立本票或支票?違約條款如何處理?

- 分期款是否會計入房價或另計,價格是否可議?

- 若銀行核貸成數不足,建商有無彈性或協助方案?

- 合約內有無交屋保留款(依內政部定型化契約可保留 5%)條款?

- 違約金計算方式與最高上限為何(通常不超過總價 15%)?

購屋前的 7 步檢查清單

- 列出交屋後的「最壞情況每月支出表」(銀行房貸+建商分期+生活費)。

- 確認分期是否要求本票,並評估票據風險。

- 保留 5% 交屋保留款作為驗收籌碼(依法利器)。

- 與銀行事先模擬核貸成數與月付,預留緊急現金緩衝。

- 仔細閱讀違約條款、逾期利息與催收流程。

- 優先選擇財力雄厚/上市建商(風險相對低,但價格空間小)。

- 請代書或律師審閱預售與分期協議,避免口頭承諾未入約。

結論:利多話術要聽,帳更要算清楚

建商的「零利率分期」的確在短期能幫你紓解現金壓力,但它不是長期、穩定的替代性貸款方案。

購屋是人生大事,別讓「月付幾萬」的標語掩蓋了交屋後可能出現的財務真相——先把最壞情況模擬出來,確保即便銀行貸不到預期成數、或市場波動,你的現金流也能撐得住,這樣才能真正「無痛成家」。