中央銀行宣布了第七波房市信用管制措施,央行總裁楊金龍在立法院的質詢中提到,這些疑慮是合理的,並表示央行會持續聽取各方意見,並在必要時推出協助措施或排除條款來保護那些無辜需要幫助的人。行政院長卓榮泰也表達了類似的立場,希望央行能夠收集各方意見,提出一個合理的制度。

根據報導,自2020年12月以來,央行已經六次調整信用管制措施,這些措施有助於銀行降低不動產授信風險,保持信用品質。然而,由於房市交易和房價漲幅的回升,購置住宅貸款的年增率持續上升,這促使央行再次出手,以避免信用資源過度流向不動產市場,引發金融不穩定。

賴士葆立委提出的質疑主要集中在央行是否已經預見到,如果不實施限貸措施,台灣可能會面臨本土性金融風暴的風險。楊金龍總裁指出,部分銀行的房貸比例已經逼近30%的臨界點,因此有必要自主採取限貸令來避免信用資源過度集中所帶來的風險。

楊金龍進一步解釋說,如果現在不採取行動,未來可能會出現類似日本資產泡沫破滅或美國次級房貸危機的情況。他強調,這是一個時間距離的問題,如果等到泡沫即將爆破時才採取措施,那麼後果將不堪設想。根據央行的觀察,目前已有多家銀行的房貸比例接近26%至27%,如果不及時控制,一旦達到30%的臨界點,將引發金融市場的混亂。

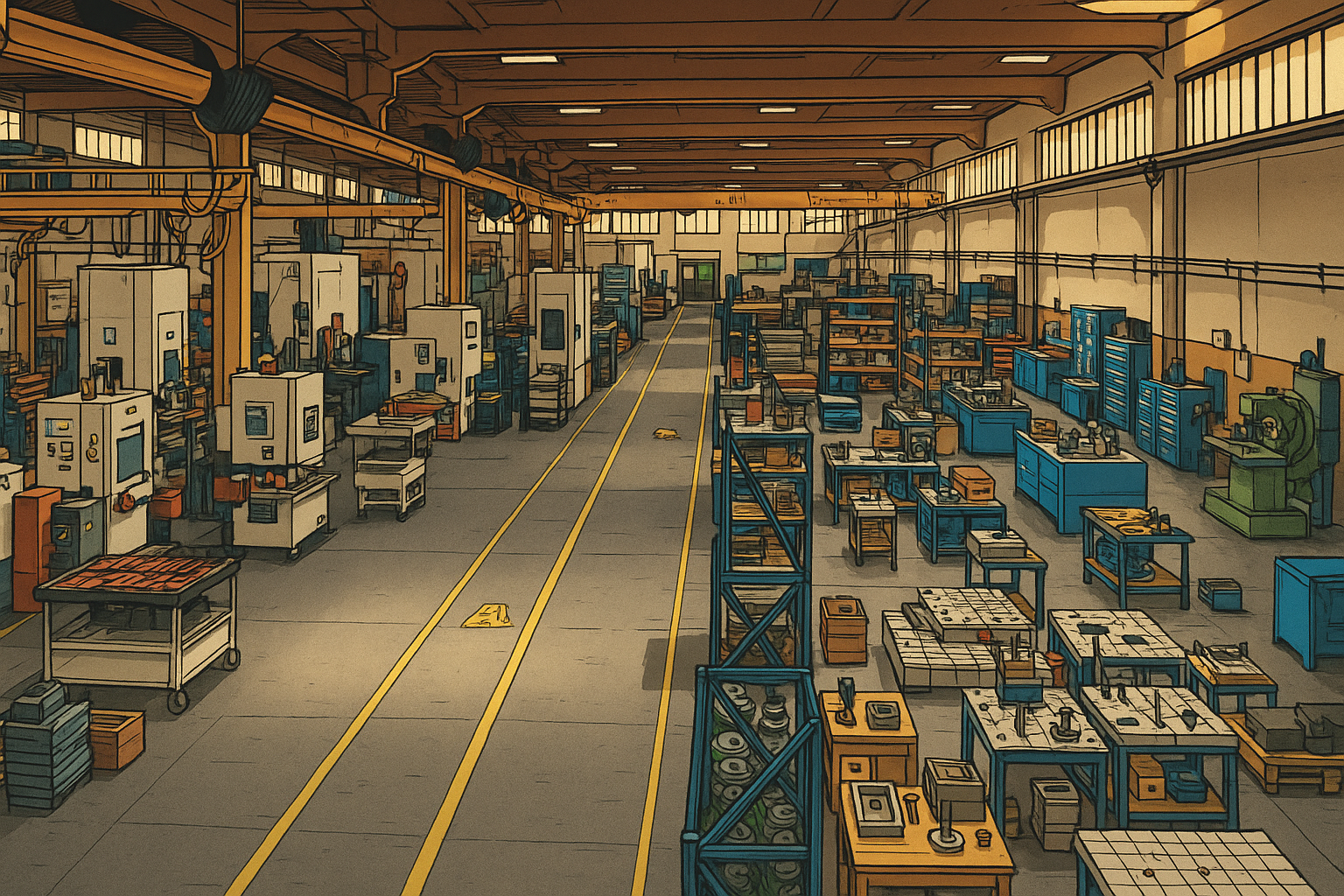

根據央行的數據,從2018年底到2024年8月底,不動產貸款餘額增加了59.6%,這一增幅遠超過同期總放款餘額的增幅47.5%以及其他放款餘額的增幅41.1%,央行已經表達了對過度集中在不動產市場的信用資源可能排擠其他生產性投資的擔憂。

楊金龍的言論表明,政府正在迅速行動,以制定相關的配套措施來平衡市場。這些措施的目的是為了確保信用資源能夠更加公平地分配到各個部門,並支持台灣經濟的整體成長。至於配套協處措施何時會出爐,是否需要一個月?楊金龍表示,不會那麼久,如果民眾需要協助,應該儘快提出來。